Welfare aziendale: il mercato dei provider è il titolo della 3a edizione del Flash Report novembre 2020, unica rilevazione costante e annuale del settore curata da Luca Pesenti (Università Cattolica – Milano) e Giovanni Scansani (co-founder Valore Welfare Srl)

Le basi concettuali

Prosegue per il terzo anno il monitoraggio del mercato dei Provider dei servizi gestionali di supporto al Welfare Aziendale (WA), avviato nel 2018 grazie alla collaborazione tra ALTIS – Università Cattolica e l’advisor Valore Welfare Srl.

Con il termine “Provider” s’identificano gli operatori dei servizi gestionali di supporto al WA definiti da tre caratteri distintivi:

- dispongono di specifici portali web based;

- attraverso i quali le aziende datrici di lavoro possono mettere a disposizione dei loro dipendenti un menu di servizi di WA accessibili (o la cui fruizione sia rendicontabile) direttamente tramite il portale;

- i servizi di WA sono acquistabili grazie a un budget individuale di spesa (cd. «Conto Welfare») messo a disposizione dei lavoratori in forza di un contratto (CCNL, aziendale o territoriale), di un regolamento aziendale o unilateralmente dall’azienda ovvero in base ad un mix di tali fonti.

È possibile classificare i Provider sulla base di due criteri:

- la proprietà (o meno) della piattaforma web dedicata alla fruizione dei servizi di WA;

- la centralità (o meno) della vendita dei servizi di supporto al WA rispetto al complessivo giro d’affari generato dal singolo operatore.

Sulla base di questi due criteri, identifichiamo tre tipologie di operatori:

- Provider “puri”: proprietari della piattaforma e con il loro core- business concentrato nella gestione dei servizi di supporto al WA

- Provider “ibridi”: proprietari della piattaforma e con il loro core-business concentrato su altre attività tuttavia sinergiche con quelle afferenti il WA

- Provider “reseller”: non proprietari della piattaforma (utilizzano quella di altri Provider) con core-business concentrato su altre attività pur sempre sinergiche al WA. In questo gruppo si può isolare anche una tipologia residuale di Provider reseller specializzati: non proprietari della piattaforma, ma con core-business concentrato sul WA.

I dati di monitoraggio 2020

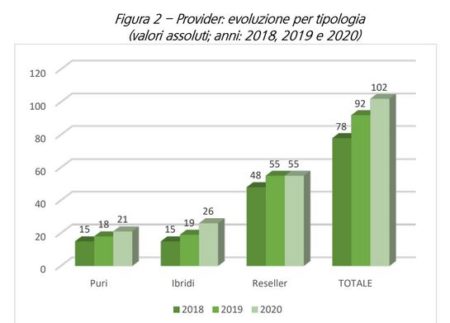

Il censimento realizzato sulla base delle informazioni raccolte dall’advisor Valore Welfare (aggiornato al 31 ottobre 2020) evidenzia la presenza sul mercato 102 Provider (92 nella precedente rilevazione del mese di novembre 2019, pari a +10,9%). Di questi:

- 47 sono proprietari della piattaforma (37 nel 2019): 21 “puri” (18 nel 2019), 26 “ibridi” (19 nel 2019)

- i restanti 55 sono di tipo “reseller” (dato invariato dal 2019 al netto di alcune cessazioni e passaggi da una tipologia ad un’altra).

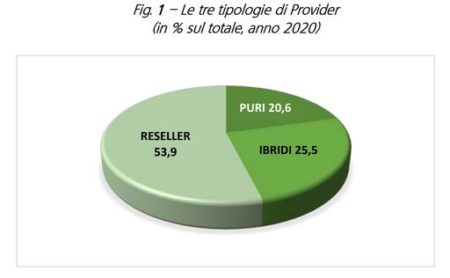

Le piattaforme proprietarie sono dunque il 46,1% del totale: il loro “peso” quindi cresce in modo robusto rispetto alla precedente incidenza (40,2% nel 2019). Nello split per tipologia i Provider “puri” rappresentano il 20,6% (19,6% nel 2019) e i Provider “ibridi” il 25,5% (20,6% nel 2019). Pertanto la maggior parte degli operatori (53,9% il cui “peso” però scende dal precedente 59,8% del 2019), concentrati su business sinergici al WA, ha scelto la strada del “reselling”. Si conferma una tendenza già ipotizzata lo scorso anno: alcuni Provider, terminata la fase di “rodaggio” ed acquisito il necessario know-how, tendono a “mettersi in proprio” e trasformarsi, a loro volta in un Provider di tipo “ibrido”.

Rispetto ai dati presentati nella prima e più completa ricerca indipendente sul mercato in commento (“Il Mercato dei Provider in Italia”, ALTIS, 2018), si conferma l’evidenza di una perdurante espansione del settore (Fig. 2): i soggetti censiti sono aumentati di 10 unità (+ 10,9% 2020 Vs. 2019) e dalla rilevazione iniziale di ben 24 unità (2020 Vs. 2018) con una crescita complessiva nel periodo 2018-2020 del +30,7%. L’unica tipologia che nel periodo 2019-20 non ha registrato incrementi è quella dei “reseller” in conseguenza di alcune trasformazioni dovute al passaggio di alcuni operatori “reseller” alla tipologia “ibrida” che è stato compensato dall’ingresso di nuovi operatori “reseller”.

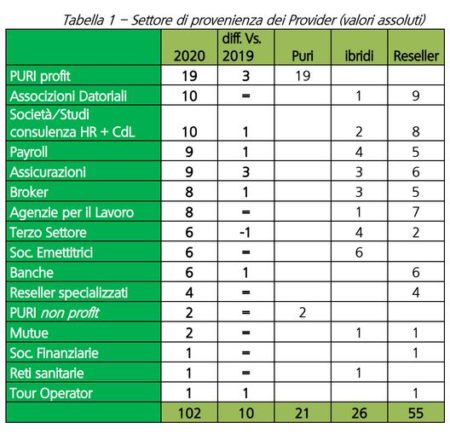

Nella successiva Tab. 1 sono state ripartite le tipologie dei Provider in base ai settori di provenienza dei singoli operatori ad oggi attivi. Oltre ai puri, ancora in crescita, aumenta la presenza delle assicurazioni, in misura minore di payroller, banche e società di consulenza. Entra nel mercato anche un tour operator.

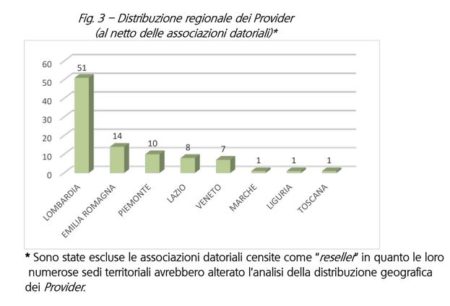

L’analisi della distribuzione territoriale (Fig. 3) evidenzia ancora una volta la nettissima prevalenza di soggetti basati nelle regioni del Nord (83 operatori presenti). In particolare in Lombardia si concentrano 51 Provider (erano 45 nel 2019), seguiti dai 14 presenti in Emilia-Romagna (erano 12 nel 2019) e dai 10 del Piemonte (erano 7 nel 2019). Si conferma l’assenza di Provider nel Sud Italia a riprova della scarsa diffusione del WA nelle regioni meridionali.

Come prevedibile l’area metropolitana di Milano si conferma il contesto di insediamento preferito dai Provider. Qui sono infatti attivi 43 dei 93 Provider presenti a livello nazionale (escludendo dal conteggio le 9 associazioni datoriali che agiscono come reseller). Dunque il 46% degli operatori sono basati nell’area metropolitana milanese e qui sono presenti in maggior numero in tutte e tre le tipologie considerate: il capoluogo può allora essere definito come “la Capitale del Welfare Aziendale”.

In sintesi

– I Provider “puri” crescono di 3 unità rispetto alle 16 realtà operative nel 2019 (+18,7%) segno di un persistente interesse all’ingresso nel settore (nella precedente rilevazione i Provider di nuova costituzione erano 4);

– le associazioni datoriali – distintesi come i soggetti più dinamici nel periodo 2018/2019 (con 10 realtà tuttora attive delle quali la metà entrate nel settore nel 2019) – non registrano nuovi ingressi: si è quindi sostanzialmente completata l’azione di “copertura” dei servizi di supporto al WA da parte di questo cluster;

– il terzo settore (considerando anche i 2 Provider “Puri” appartenenti a questo segmento e già attivi dagli anni precedenti) resta sostanzialmente stabile (è uscita una realtà non più operativa), ma registra il passaggio da “reseller” a “ibrido” di un operatore di rilevanti dimensioni (CGM con la controllata CGMoving) che avvia così un percorso di specializzazione che potrà essere seguito anche da altre realtà del segmento;

– Si amplia la presenza di compagnie assicuratrici (+3), cluster che nel periodo è cresciuto particolarmente, chiaro segno della volontà del settore di completare sia la propria offerta corporate che quella retail sfruttando le naturali sinergie con i temi del WA;

– Si conferma la presenza di un buon numero di Società e di Studi di consulenza in ambito HR che include anche alcune “firme” del mondo dei Consulenti del Lavoro: si tratta di un’offerta di servizio importante per la veicolazione della cultura del WA nel segmento delle PMI.

Luca Pesenti (Università Cattolica – Milano)

Giovanni Scansani (co-founder Valore Welfare Srl)

L’educazione finanziaria potenzia il welfare aziendale

Novembre 18, 2024