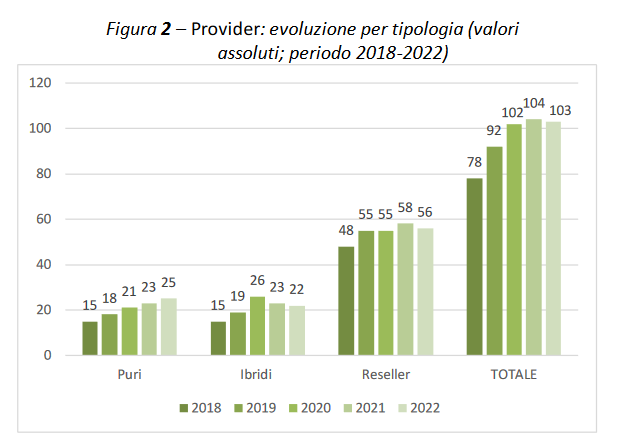

Per il quinto anno, prosegue il monitoraggio del mercato dei Provider dei servizi di supporto al Welfare Aziendale (WA), avviato nel 2018 grazie alla disponibilità di ALTIS – Università Cattolica e curato da Luca Pesenti e Giovanni Scansani (Università Cattolica – Milano)

La V edizione del Flash Report Welfare Aziendale: il mercato dei Provider curato da Luca Pesenti e Giovanni Scansani per ALTIS, Alta Scuola Impresa e Società dell’Università Cattolica del Sacro Cuore, evidenzia la presenza sul mercato di 103 Provider (-1 rispetto al 2021). Il Report rappresenta l’unica rilevazione costante del settore di cui sono espressione le società Provider di servizi di supporto al Welfare Aziendale ed è ormai diventato un classico appuntamento annuale di aggiornamento quantitativo sulla consistenza di questo mercato.

Il dato emerso dall’edizione 2022 è risultato dal saldo fra la dismissione dell’attività di due Provider classificati come “reseller” e la comparsa di un nuovo competitor, della medesima tipologia, proveniente dal settore delle Compagnie assicuratrici, a conferma del perdurante interesse per il WA operativo da parte delle realtà di questo comparto (che, da sole, rappresentano l’8,7% del numero totale dei Provider attivi).

Dei 103 Provider ad oggi censiti:

- 46 sono proprietari della piattaforma (come nel 2021) di cui: 25 “puri” (23 nel 2021: +2) 22 “ibridi” (23 nel 2021: – 1)

- 56 sono di tipo “reseller” (58 nel 2021: -2)

Le piattaforme proprietarie sono il 45,6% del totale e sono riconducibili ai Provider “puri” nel 24,3% dei casi e ai Provider “ibridi” nel 21,4%. Queste piattaforme, però, alimentano anche il fenomeno del “reselling”, che caratterizza la restante quota delle piattaforme attive in Italia con la conseguenza che, sul piano dell’utilizzazione dei portali dedicati al WA, i Provider “puri” e quelli “ibridi” assorbono il 100% delle transazioni generate dalle diverse misure “sociali” e di sostegno al reddito delle quali beneficiano i lavoratori. Come si è già osservato, gli operatori complessivamente censiti (Fig. 2) sono diminuiti di una sola unità rispetto al 2021. Per la prima volta si registra un saldo negativo nel totale degli attori attivi, dopo un periodo di fortissima accelerazione (+32% dal 2018 a oggi).

Dall’analisi emerge l’uscita di due realtà dal cluster “Società/Studi di consulenza HR e Consulenti del lavoro” e l’incremento del numero dei Provider “puri”. Tale ultimo dato è frutto però di una “riclassificazione” che riguarda, in un caso, un operatore in precedenza attivo (anche) come emettitore di buoni pasto (e quindi in precedenza indicato come Provider “ibrido”) che ha ceduto tale attività ed è ora presente tramite una Società controllata proprietaria della piattaforma ed attiva in modo dedicato nel settore dei servizi di supporto al WA (come tale è stata inserita tra i Provider “puri” di tipo profit).

La “purezza” acquisita

Analogamente è accaduto per il secondo caso da ascrivere stavolta ad una compagnia assicuratrice che da operatore “reseller” può ora considerarsi “puro” avendo anch’essa costituito una società dedicata alla gestione di una piattaforma proprietaria. Quest’ultima riclassificazione (che elimina una realtà del settore assicurativo) “manda a zero” i movimenti in questo settore nel quale, invece, deve considerarsi l’avvenuto debutto di un nuovo player (attivo come “reseller”). Il settore assicurativo, quindi, nel 2022 ha continuato a testimoniare il suo interesse per il presidio dell’ambito operativo dei servizi gestionali di supporto al WA che è, ovviamente, molto sinergico rispetto ai suoi tradizionali canali di business.

È interessante notare inoltre che la sola tipologia in crescita sia quella dei Provider “puri”, mentre le altre due tipologie o sono in calo (“ibridi”) o vivono in una condizione più alterna (“reseller”). Tuttavia, il calo del numero dei Provider “ibridi” e di quelli “reseller”, quando è associato alla trasformazione di uno o più di essi in Provider “puri”, è segno non già di un indebolimento, ma semmai di un rafforzamento del settore proprio per la dimostrazione, da parte di quegli operatori, del loro grado di interesse per il mercato e per le sue potenzialità nelle quali provano in tal modo di credere.

Distribuzione territoriale: Nord sempre in testa

L’analisi della distribuzione territoriale dei Provider riflette quella delle prassi di WA ed evidenzia la nettissima prevalenza di soggetti basati nelle regioni del Nord (85 operatori presenti). In particolare, in Lombardia si concentrano 51 Provider, seguiti dai 15 presenti in Emilia-Romagna, dai 10 attivi in Piemonte e dagli 8 ubicati nel Veneto. Nel Centro Italia sono presenti 7 player (erano 9 nel 2021). L’area Sud e Isole si conferma poco attiva e registra la presenza di un solo Provider (in Sardegna). Si tratta di un dato la cui emersione era stata già registrata nel Report del 2021 e che attesta, ad un tempo, sia la scarsa diffusione del WA nell’area in questione, sia l’insufficienza della proposta territoriale che nel 2022 non si è ulteriormente evoluta.

Milano, la preferita

L’area metropolitana di Milano continua ad essere il contesto di insediamento preferito dai Provider. Qui sono infatti attivi ben 44 dei 93 Provider presenti a livello nazionale (escludendo dal conteggio le 10 associazioni datoriali che agiscono su scala nazionale come reseller). Dunque il 47,31% degli operatori sono basati nell’area metropolitana del capoluogo lombardo e qui continuano ad essere presenti in maggior numero in tutte e tre le tipologie considerate (8 “puri”, 13 “ibridi” e 23 “reseller”).

Da provider a società benefit

Tra il 2020 e il 2021 quattro Provider hanno modificato il proprio statuto e sono diventati Società Benefit. Nel 2022 un altro Provider profit ha proceduto in tal senso e dunque, attualmente, sono 5 gli operatori che hanno optato per questa qualificazione (di cui quattro della categoria “puri” profit e uno in rappresentanza della categoria “puri” non profit).

Transizione digitale e innovazione

Come indicazione per il futuro si segnala che nuovi ingressi nel settore potranno derivare in conseguenza dell’interesse che stanno dimostrando alcune Società europee e start-up del settore Fintech. Alcune di queste (già presenti all’estero nei segmenti flexible benefit, buoni pasto e fringe benefit) stanno guardando all’Italia come possibile nuovo mercato di sbocco e il loro ingresso potrebbe essere associato a soluzioni tecnologiche ed operative diverse rispetto a quelle dei “tradizionali” Provider che operano con piattaforme web- based. L’effetto che potrebbe derivarne sarebbe quello di una rivitalizzazione del mercato che, dopo anni di rapido sviluppo, sembra ormai poco incline all’innovazione di prodotto e di servizio. Tale condizione è in parte dovuta anche alla presenza di regolamentazioni non sempre allineate all’evoluzione tecnologica e che ora la “transizione digitale” potrebbe forse indurre a rivisitare, anche sulla spinta della possibile comparsa di questi nuovi attori del mercato.

Il “quiet quitting non è una fuga ma una forma di autodifesa

Luglio 17, 2025