Prosegue, per il sesto anno, il monitoraggio del mercato dei Provider dei servizi di supporto al Welfare Aziendale (WA), avviato nel 2018 grazie alla disponibilità di ALTIS – Università Cattolica di Milano e a cura dei docenti e ricercatori Luca Pesenti e Giovanni Scansani (Università Cattolica – Milano)

A seguito di quello elaborato lo scorso anno, i dati del monitoraggio 2023 sembrano confermare l’ipotesi della probabile saturazione del mercato dal 2020, anno del superamento della quota-simbolo di 100 operatori, l’andamento appare costante, con piccole variazioni annuali (positive o negative). Saturazione non significa tuttavia assenza di dinamismo: la dimensione quantitativa registrata nel 2023 (104 operatori) è infatti la risultante di un processo di sostituzione di operatori uscenti con nuovi protagonisti che si affacciano nel settore dei servizi di supporto per la gestione dei Piani di Welfare Aziendale (resi con le due tradizionali formule dei Fringe e dei Flexible Benefit cui di recente si è aggiunta anche quella dei Public Benefit, espressione di bonus e agevolazioni di natura pubblica sinergici, per contenuto e finalità, con le iniziative del welfare privato d’impresa).

Si confermano dunque due dinamiche già apprezzate nel Report 2022:

1) la presenza di lievi oscillazioni della differenza numerica tra newcomer e operatori uscenti (per la cessazione dell’attività o per la sua dismissione se secondaria rispetto al business principale o in forza di operazioni di acquisizione)

2) spostamenti da una tipologia ad un’altra in funzione di scelte strategiche. Trova dunque conferma quanto segnalato nel 2022: “Sembrano maturare le premesse per una stagione di ritrovato slancio nella partecipazione al settore che potrebbe esprimere le sue prime manifestazioni già nel corso del 2023”. È quanto si è poi effettivamente verificato.

CENSIMENTO 2023 PROVIDER WELFARE AZIENDALE

104 Provider (+1 rispetto al 2022). Come detto, tale risultato di sostanziale equilibrio non deve essere scambiato per un segnale di stagnazione. Al contrario, per la prima volta, viene registrata una significativa dinamica di entrata/uscita dal mercato: il saldo positivo di una sola unità è determinando dall’uscita dal mercato di ben 8 Provider (2 “puri”, 2 “ibridi” e 4 “reseller”) compensati dall’ingresso di 9 nuovi competitor, (4 “puri”, 4 “ibridi” e un “reseller”).

PROVENIENZA

Analizzando la provenienza dei newcomer, il dato probabilmente più significativo è legato al debutto in questo mercato di aziende appartenenti al settore Fintech (3 realtà). Più “ordinaria” rispetto alle dinamiche storiche del mercato è invece la crescita di interesse da parte di aziende provenienti dal settore della consulenza HR (4 realtà). Da segnalare anche l’ingresso, come Provider “di categoria” (con la formula del reselling), di un’organizzazione rappresentativa dei lavoratori (dirigenti del terziario). Si tratta in quest’ultimo caso di un’importante novità, anche se probabilmente difficilmente replicabile: non a caso alcune grandi sigle sindacali si sono interrogate, già alcuni anni fa, sull’opportunità di dotarsi di una propria soluzione o di creare un Provider specializzato, senza tuttavia giungere a una conclusione positiva a causa delle indubbie complessità che una simile scelta porterebbe con sé.

L’ingresso di realtà Fintech che propongono l’impiego di Card accettate sui circuiti bancari rappresenta una sfida per i Provider “tradizionali” non solo sul piano dell’evoluzione tecnologica, ma anche su quello del complessivo inquadramento giuridico e fiscale della materia (sia rispetto ai Fringe, sia rispetto alla fruizione dei Flexible Benefit). In questo filone di riflessione si colloca anche la lettura che può darsi all’ingresso, da quest’anno (come peraltro già segnalato nel Flash Report 2022), di un gruppo internazionale leader nei sistemi di pagamento e nella gestione di employee benefit che ha rilevato il secondo operatore del settore (il primo a capitale in precedenza interamente italiano)

- 27 sono di natura “puri” e dunque specializzati unicamente nel settore del Welfare Aziendale (in crescita di 2 unità rispetto al 2022)

- 27 sono di natura “ibrida” e dunque con core-business diverso, ma sinergico al settore del Welfare Aziendale (in crescita di 5 unità rispetto al 2022

- I rimanenti 50 soggetti sono dunque di natura “reseller” e sono in diminuzione di 6 unità rispetto al 2022

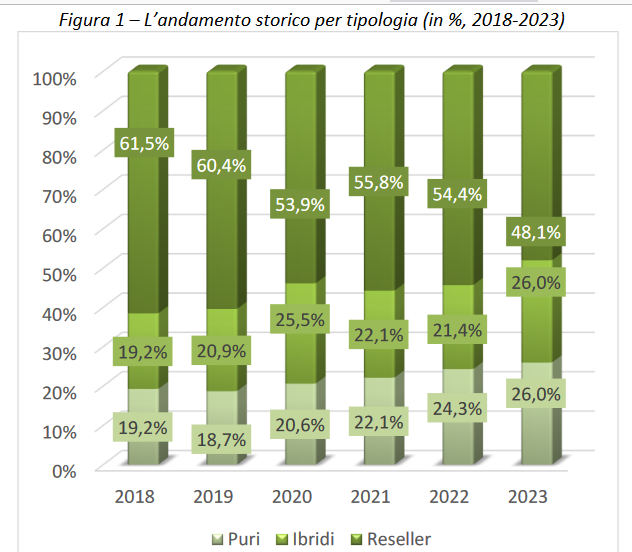

Il dato probabilmente più rilevante registrato nel 2023 è legato alle piattaforme proprietarie, che rappresentano complessivamente il 52% del totale e sono pariteticamente distribuite nella misura del 26% tra Provider “puri” e Provider “ibridi”. Il dato complessivo delle piattaforme di proprietà dei singoli player (“puri” e ”ibridi”) è, per la prima volta, superiore a quello delle complessive piattaforme dei reseller (figura 1). Sul piano dell’utilizzazione dei portali dedicati al Welfare Aziendale, i Provider “puri” e quelli “ibridi” assorbono in ogni caso il 100% delle transazioni generate dalle diverse misure di sostegno delle quali beneficiano i lavoratori.

La figura 1 segnala come fin dall’inizio di questa nostra attività di monitoraggio (che resta tuttora l’unica fonte scientificamente attendibile sulle dinamiche di questo mercato), la maggior parte degli operatori sia sempre stata di tipo “reseller”. Si tratta di realtà (spesso di rilevanti dimensioni, come Banche, Assicurazioni e Broker) che hanno privilegiato una scelta “snella” basata sull’utilizzazione di piattaforme di proprietà di terzi (ossia di Provider “puri” o “ibridi”) delle quali si avvalgono attraverso formule di “rivendita” o di “segnalazione commerciale” ritraendo da ciò un’ulteriore fonte dei loro ricavi ed un completamento della loro offerta di servizio. La riduzione del loro numero complessivo rispetto al 2022 (con la conseguente attuale collocazione minoritaria rispetto alle piattaforme proprietarie) dà conto del fatto che la dinamica storica, rafforzata dalla concomitante meccanica di uscite/ingressi degli operatori, premia maggiormente scelte che pongono la proprietà della piattaforma come elemento strategico fondamentale per lo sviluppo del business. Non potrebbe essere che così pensando, ad esempio, ai nuovi protagonisti del mercato di origine (o aventi fisionomia) Fintech.

DISTRIBUZIONE TERRITORIALE

Nord (82 operatori presenti in totale ma -3 vs. 2022). In particolare, in Lombardia si concentrano 52 Provider (+1 vs. 2022), seguiti dai 13 dell’Emilia-Romagna (-2 vs. 2022), dai 9 attivi in Piemonte (-1 vs. 2022) e dai 7 ubicati nel Veneto (-1 vs. 2022). Nel Centro Italia sono presenti 8 player (+1 vs. 2022) di cui 6 a Roma. L’area Sud e Isole registra ora la presenza di 3 Provider grazie all’ingresso di due nuove realtà entrambe basate in Campania (che si affiancano alla preesistente basata in Sardegna). Si tratta di un dato che, pur crescendo quantitativamente, attesta sia la scarsa diffusione del Welfare Aziendale nell’area in questione, sia l’insufficienza della proposta degli operatori presenti in questi territori il cui numero e la cui evoluzione, al momento, non sembra in grado di sostenere quei processi di diffusione delle prassi che, soprattutto nel Nord Italia, devono invece una parte importante della loro successo proprio ed anche all’intensa attività consulenziale e commerciale svolta dai numerosi e ben strutturati Provider ivi presenti (i quali agiscono a livello nazionale e quindi possono costituire una barriera all’ingresso in aree meno welfare oriented come appunto il Sud e le Isole).

MILANO, L’INSEDIAMENTO PREFERITO

Nel capoluogo lombardo sono infatti attivi ben 47 (erano 44 nel 2022) dei 93 Provider presenti a livello nazionale (al netto di 11 organizzazioni rappresentative che agiscono su scala nazionale come reseller). Dunque cresce il peso della metropoli lombarda che dal precedente 47,31% passa ad esprimere il 50,54% degli operatori. A Milano continuano ad essere presenti in maggior numero anche tutte e tre le tipologie considerate (9 “puri”, 16 “ibridi” e 22 “reseller”).

DA PROVIDER A SOCIETà BENEFIT

I Provider che hanno modificato il proprio statuto e sono diventati Società Benefit sono saliti a 7 (erano 5 nel 2022), segno che una presa di coscienza della coerenza che questa qualificazione dell’attività e degli impegni in termini di “beneficio comune” che essa presuppone e comporta, sia pure lentamente, si sta facendo strada anche in questo settore.

Come indicazione per il futuro segnaliamo il possibile sviluppo di nuove soluzioni tecnologiche anche tra i Provider “tradizionali” che potranno trarre beneficio dal benchmark con le proposte degli operatori Fintech entrati di recente nel settore. L’effetto che potrebbe derivarne sarebbe quello di una rivitalizzazione del mercato che, dopo anni di rapido sviluppo, sembra ormai poco incline all’innovazione di prodotto. Quanto invece all’innovazione di servizio, l’ingresso di operatori attivi nell’ambito della “nuova frontiera” della cd. Welfare Integration (piattaforme che offrono servizi informativi sui bonus pubblici e assistenza nell’acquisizione dei sostegni economici in cui quelle misure si sostanziano e che non necessitano di stanziamenti aziendali aggiuntivi) potrà favorire quella più volte ricercata sinergia tra Welfare Aziendale e Welfare Pubblico ottenendo, a vantaggio di imprese e lavoratori, un più equilibrato completamento tra Fringe, Flexible e Public Benefit.

Note: Pesenti L., Scansani G. (2023), Welfare Aziendale: il Mercato dei Provider – Flash Report, VI edizione, ALTIS – Università Cattolica del Sacro Cuore, Milano, dicembre 2023.

Il “quiet quitting non è una fuga ma una forma di autodifesa

Luglio 17, 2025