Presentato quest’oggi in anteprima alla stampa il Settimo Report sugli investitori istituzionali italiani a cura del Centro Studi e Ricerche Itinerari Previdenziali

Nonostante le ricorrenti crisi finanziarie degli ultimi anni, il patrimonio degli investitori istituzionali che operano nel welfare contrattuale (fondi pensione negoziali, preesistenti e forme di assistenza sanitaria integrativa), delle Casse Privatizzate e delle Fondazioni di origine Bancaria è aumentato dai 142,85 miliardi di euro del 2007 ai 260,68 miliardi di euro del 2019, con un incremento dell’82,5%. In percentuale del PIL, il patrimonio di questi soggetti è quindi pari al 14,6% e, includendo anche il welfare privato (Compagnie di Assicurazione del settore vita, rami I, IV e VI, fondi aperti e PIP), tale rapporto aumenta al 51,3%. Con un patrimonio complessivo di 917 miliardi di euro totali (185 per la sola previdenza complementare), pari a oltre il 50% del PIL nazionale, anche l’Italia inizia a vantare un mercato istituzionale di spessore.

Quello che emerge dal Settimo Report annuale Itinerari Previdenziali Investitori istituzionali italiani: iscritti risorse e gestori per l’anno 2019, presentato questa mattina a Milano, è quindi il ritratto di un Paese che negli anni è riuscito a consolidare il proprio mercato istituzionale, raggiungendo ormai una dimensione rilevante.

Dal punto di vista dei rendimenti, a differenza del precedente annus horribilis, il 2019 è stato un anno particolarmente brillante per i mercati finanziari: tutti gli investitori hanno realizzato ottime performance e recuperato i risultati negativi registrati nel 2018. In particolare, i PIP investiti in unit linked segnano un +12,2% (contro il -6,5% dello scorso anno), seguiti dai fondi pensione aperti con un +8,3% (-4,5% nel 2018), dai fondi negoziali con +7,2%, dalle Fondazioni di origine Bancaria con un +6,5% e dai fondi preesistenti con il 5,6%, battendo i “rendimenti obiettivo” inflazione, TFR e media quinquennale del PIL, incrementati rispettivamente di 1%, 1,5% e 1,9%.

«Il 2020 era iniziato sulla stessa scia dell’anno precedente, almeno dal punto di vista delle performance dei mercati finanziari – commenta Alberto Brambilla, Presidente del Centro Studi e Ricerche Itinerari Previdenziali – per incappare poi nella battuta d’arresto causata da COVID-19, che ha penalizzato in modo generalizzato tutte le asset class». Una situazione per nulla semplice che renderà difficile battere i rendimenti obiettivo: «Proprio per questi motivi è in corso un lento processo di variazione dell’asset allocation e delle tipologie di gestione, sempre più ad alto valore aggiunto, spesso non legate a benchmark ma a obiettivi di rendimento. In questo contesto, si inserisce ad esempio il progressivo aumento degli investimenti in fondi d’investimento alternativi (FIA) e real asset». Pur rimanendo in alcuni casi preponderante, diminuisce invece l’investimento in titoli di Stato e, in linea generale, nel reddito fisso, mentre aumenta per l’appunto l’affidamento delle risorse a gestori sempre più specializzati e con strategie innovative e diversificate. Si rileva, inoltre, la nascita di nuove piattaforme d’investimento dedicate a singoli investitori o condivise tra più soggetti istituzionali e si costituiscono SICAV multicomparto per la gestione delle risorse.

Emerge poi una particolare attenzione nei confronti della ricerca di rendimenti e una miglior gestione dei rischi anche attraverso l’adozione di politiche socialmente responsabili, tesi confermata anche dalla seconda edizione dell’indagine condotta dal Centro Studi e Ricerche Itinerari Previdenziali in occasione della redazione del Settimo Report: circa la metà degli investitori che hanno partecipato alla ricerca (63 tra fondi pensione negoziali e preesistenti, Fondazioni di origine Bancaria e Casse Professionali) adotta già oggi una politica di investimento sostenibile e l’88% di tutti i rispondenti intende includere o incrementare in futuro una strategia che tenga conto dei cosiddetti fattori ESG (Environmental, Social and Governance), in aumento rispetto all’80% dello scorso anno. Di particolare interesse le motivazioni alla base di questa scelta: “fornire un contributo allo sviluppo sostenibile (ambientale e sociale)” resta il principio generale indicato dalla stragrande maggioranza degli investitori istituzionali (88%) ma, rispetto allo scorso anno, sorprende – oltre alla motivazione “ottenere rendimenti finanziari migliori” (35%), 17 punti percentuali in più – che ben l’81% abbia risposto “gestire in maniera più efficace i rischi finanziari”, a fronte di circa il 50% del 2019, oltre alla motivazione “ottenere rendimenti finanziari migliori” (35%). In sostanza, da una parte sembra cresciuta la sensibilità verso il tema dello sviluppo sostenibile, in un anno che lo ha visto “protagonista” per esempio con le manifestazioni giovanili, il Green New Deal della Commissione Europea e la pandemia di COVID-19; dall’altra, è aumentata la convinzione circa gli effetti positivi che queste politiche possono avere sull’ente, dalla reputazione ai risultati finanziari.

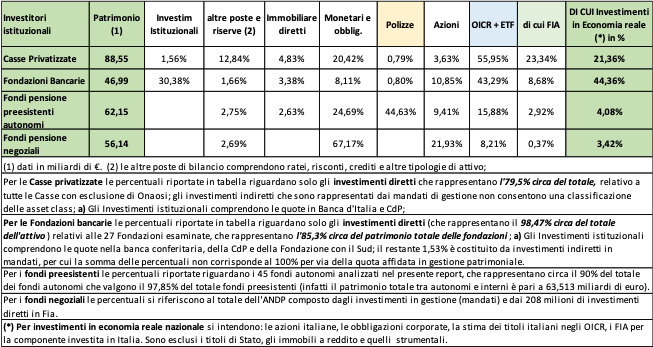

Crescono gli investimenti in economia reale, anche domestica, finalizzati a generare ricadute positive per il territorio, «investimenti dei quali – ha precisato il Prof. Brambilla nel corso del convegno di presentazione del Settimo Report – il Paese ha grande bisogno, soprattutto in un momento di necessaria ripartenza come quello attuale». In particolare, anche per il 2019, considerando la quota nella banca conferitaria, in Cassa Depositi e Prestiti e Fondazione Con il Sud, le Fondazioni di origine Bancaria si riconfermano i maggiori investitori in economia reale domestica, con il 44,36% del patrimonio investito; seguono le Casse privatizzate dei Liberi Professionisti, con il 21,36% in aumento rispetto al 16,31% dell’anno precedente e al 14,6% del 2017. Migliora anche la percentuale investita nel Paese da parte di fondi pensione negoziali e preesistenti, pur rimanendo modesta e fermandosi rispettivamente a 3,42% e al 4,08% del patrimonio destinato alle prestazioni (vale a dire 56,14 e 63,41 miliardi). «A impressionare non positivamente – commenta Brambilla – è sicuramente l’esiguità degli investimenti dei fondi di natura contrattuale, in gran parte alimentati dal TFR “circolante interno” alle aziende e che, quindi, è e dovrebbe essere la prima e principale forma di sostegno all’economia reale. Dal 2007 alla fine del 2019 ai fondi pensione e al fondo gestito dall’INPS sono confluiti circa 140 miliardi di TFR sottratti alle imprese italiane, alle quali ne sono tornati mediamente poco più del 3% l’anno, che possiamo stimare in circa 33 miliardi di euro: si tratta ovviamente di dati su cui riflettere, anche per le loro ripercussioni sia sull’occupazione sia sulla produttività e, quindi, sullo sviluppo del nostro Paese».

Le nuove dinamiche del welfare aziendale: l’integrazione dei public benefit

Agosto 28, 2024