Il Decimo Report sugli investitori istituzionali italiani a cura del Centro Studi e Ricerche Itinerari Previdenziali attesta un quadro positivo e in crescita

Dal Decimo Report annuale Itinerari Previdenziali Investitori istituzionali italiani: iscritti risorse e gestori per l’anno 2022 emerge che nonostante le crisi economico-finanziarie intervenute negli ultimi 15 anni, si accresce il patrimonio degli investitori istituzionali, passato dai 142,85 miliardi di euro del 2007 ai 278,75 miliardi del 2022, con un incremento del 95%. Di questi, circa l’80% è affidato direttamente o indirettamente a gestori professionali seguendo un trend in continuo aumento negli ultimi anni. In percentuale del PIL, il patrimonio di fondi pensione negoziali e preesistenti, Casse Privatizzate, Fondazioni di origine Bancaria e forme di assistenza sanitaria integrativa è pari al 14,6% e, includendo anche il welfare privato (Compagnie di Assicurazione del settore vita, rami I, IV e VI, fondi aperti e PIP), tale rapporto aumenta al 51%.

Nella nosta stampa si parla del ritratto di un Paese che negli anni è riuscito a conservare e consolidare il proprio mercato istituzionale, resistendo a scenari avversi e raggiungendo ormai una dimensione rilevante anche nel confronto internazionale. Guardando alla sola previdenza complementare, che rappresenta il settore maggiormente confrontabile, nella classifica per patrimonio dei fondi pensione stilata dall’OCSE su 38 Paesi l’Italia occupa il 12° posto (13° considerando anche gli altri 30 Paesi non appartenenti all’area OCSE), preceduta dagli inarrivabili USA, UK, Australia, Olanda, Canada, Giappone e Svizzera. «Se si considera che il rapporto tra il patrimonio dei fondi pensione e il PIL è pari al 9,7%, quando in molti altri Paesi supera il 50%, risulta evidente come il nostro sia un mercato già molto interessante, ma con alte potenzialità di sviluppo, soprattutto se verranno implementate le necessarie riforme in termini di fondo di garanzia per le microimprese e le PMI (eliminato dal Governo Prodi/Damiano nel 2007) e la revisione fiscale prevista nella delega», il commento del Professor Alberto Brambilla, Presidente del Centro Studi e Ricerche Itinerari Previdenziali.

Mappatura del mercato istituzionale italiano

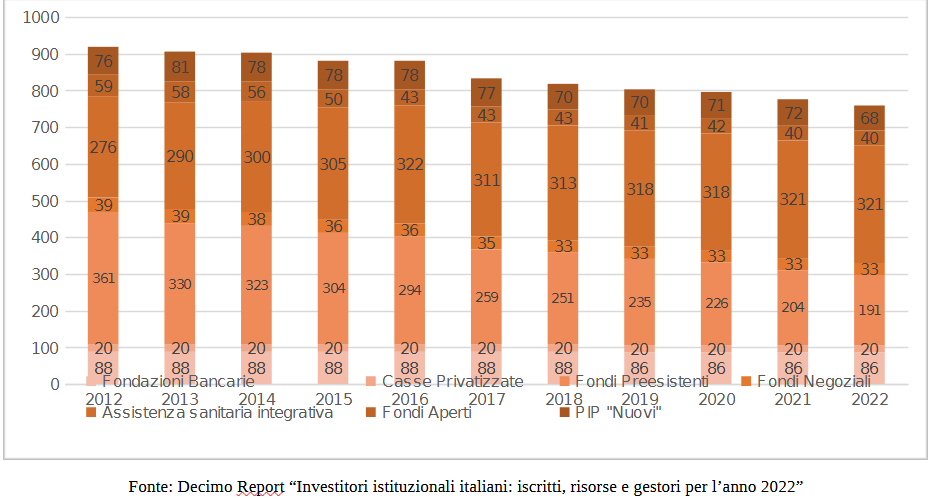

Con un approccio prevalentemente quantitativo, il Report – realizzato con cadenza annuale a partire dai bilanci ufficiali degli enti analizzati – illustra caratteristiche e attività dei principali operatori del Paese indagandone tra i diversi aspetti anche numerosità, dimensione, rendimenti, composizione patrimoniale, e catalogando inoltre i soggetti gestori cui affidano i propri patrimoni, sia direttamente (tramite mandati di gestione) sia indirettamente (mediante l’acquisto di fondi d’investimento). Nel dettaglio, come rilevato dalla decima edizione della pubblicazione, sono 330 i player istituzionali operativi a fine 2022. Si tratta di 86 Fondazioni di origine Bancaria, 20 Casse Professionali Privatizzate, 33 fondi negoziali e 191 fondi preesistenti, cui si aggiungono poi Casse e fondi di assistenza sanitaria integrativa, ben 321 secondo le stime del Centro Studi e Ricerche Itinerari Previdenziali (fermi al 2019 i dati ufficiali del Ministero della Salute). «Un numero, quest’ultimo, sicuramente elevato per un Paese come l’Italia – la precisazione degli estensori del Report – tanto più se si considera che i primi 50 fondi rappresentano da soli, per iscritti e patrimonio, i due terzi dell’intero settore e che, alla sanità privata manca ancora, a differenza della previdenza complementare, una legge quadro che regolamenti in via definitiva il sistema». Verosimile e auspicabile, dunque, che si vada sul lungo periodo verso una razionalizzazione di questi operatori, esattamente come accaduto, sebbene per ragioni diverse, ai fondi pensione preesistenti che negli ultimi dieci anni si sono ridotti di ben 170 unità per effetto di accorpamenti e fusioni (-13 nel 2022). Nel settore privato, oltre alle Compagnie di Assicurazione, operativi 40 fondi pensione aperti e 68 PIP “nuovi” per un totale di 108 unità, 4 in meno rispetto ai 112 del 2021 e in netta riduzione rispetto ai 135 del 2012. Dei 68 PIP, 36 sono chiusi al collocamento.

Recuperare valore: i rendimenti 2022 e le prospettive per il 2023

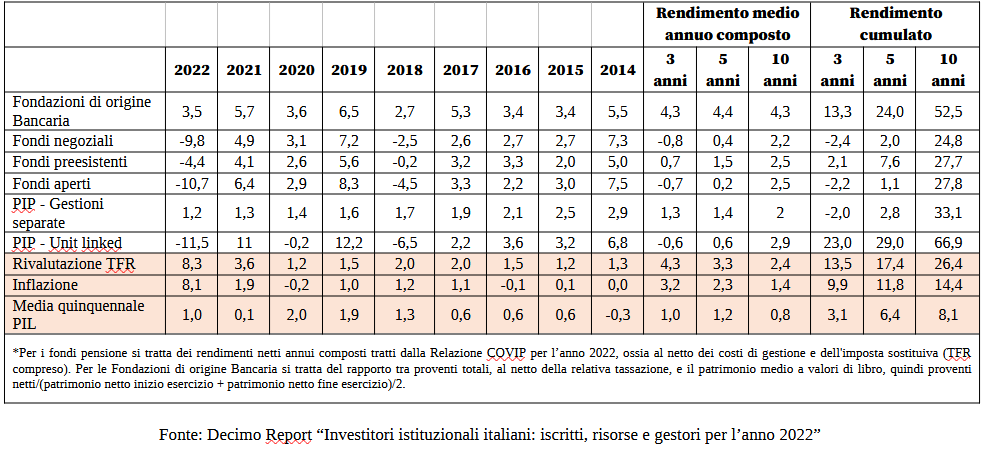

Dal punto di vista dei rendimenti, il 2022 è stato un anno particolarmente penalizzante. L’andamento dei mercati finanziari è stato fortemente condizionato dalle tensioni geopolitiche dovute allo scoppio della guerra in Ucraina, tensioni che hanno causato un forte rincaro dei prezzi dei prodotti energetici con conseguente aumento generalizzato che ha portato l’inflazione ai massimi livelli dagli anni Ottanta. Per contrastare questo incremento, le Banche Centrali (FED e BCE) hanno modificato il ciclo di politica monetaria con una serie di rialzi dei tassi base che hanno causato ribassi nei corsi dei titoli di debito. Anche i listini azionari globali hanno risentito negativamente della risalita dei tassi d’interesse e dell’incertezza complessiva. Le tendenze osservate sui mercati si sono riflesse sui risultati ottenuti dagli investitori istituzionali, che, con l’eccezione delle Fondazioni di origine Bancaria e delle gestioni separate, hanno registrato in media rendimenti negativi: i PIP – Unit Linked e i fondi aperti hanno segnato performance rispettivamente pari a -11,5% e -10,7%, seguiti dai fondi negoziali con il -9,8% e dai fondi preesistenti con il -4,4%; restano appunto in campo positivo i PIP – gestioni separate (+1,2%) e le Fondazioni di origine Bancaria che, con il 3,5% , registrano il miglior risultato tra tutti gli investitori. Per quanto riguarda il comparto dei fondi pensione i rendimenti conseguiti non hanno consentito di battere, per la prima volta dopo molti anni, i parametri obiettivo e, in particolare, il benchmark di riferimento, cioè il TFR, che ha fatto segnare un +8,3% e ovviamente neanche l’inflazione (+8,1%).

«Valutando la redditività su orizzonti temporali più coerenti con il risparmio previdenziale – precisa però il Professor Alberto Brambilla – emerge come la buona diversificazione degli investimenti abbia consentito di mantenere un vantaggio nella media a 10 anni sia per i rendimenti composti sia per quelli cumulati, su inflazione e media quinquennale del PIL, pareggiando il rendimento del TFR».

Peraltro, nei primi sei mesi del 2023 gli investitori istituzionali registrano in media risultati positivi, in particolare nelle gestioni con una maggiore esposizione azionaria, recuperando le perdite rilevate nel corso del 2022: 3,2% per i fondi pensione negoziali, 4,6% per i fondi aperti e 4,8% per i PIP di ramo III, mentre le gestioni separate di ramo I hanno segnato un +0,6%. Il TFR è cresciuto nel semestre del 2,3%, l’inflazione mostra una netta decelerazione con un aumento del 6,4% nel mese di giugno su base annua e la crescita del PIL si attesta allo 0,8% in termini di variazione acquisita. «Il 2023 dovrebbe caratterizzarsi, dunque, come un anno di parziale recupero (anche se non facile) per tutti gli investitori istituzionali», auspica il Professore.

*Per i fondi pensione si tratta dei rendimenti netti annui composti tratti dalla Relazione COVIP per l’anno 2022, ossia al netto dei costi di gestione e dell’imposta sostituiva (TFR compreso). Per le Fondazioni di origine Bancaria si tratta del rapporto tra proventi totali, al netto della relativa tassazione, e il patrimonio medio a valori di libro, quindi proventi netti/(patrimonio netto inizio esercizio + patrimonio netto fine esercizio)/2.

Come investono gli istituzionali italiani: focus sull’economia reale

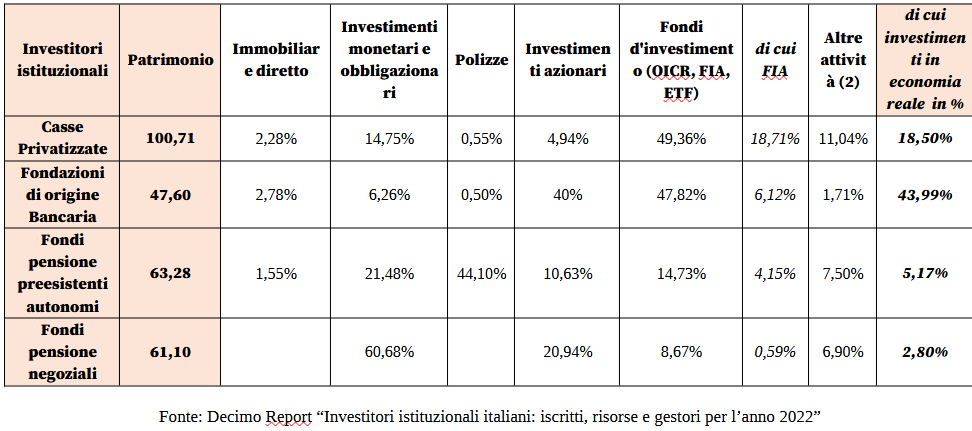

Crescono gli investimenti in economia reale nazionale, finalizzati a generare ricadute positive per il territorio. Anche per il 2022, le Fondazioni di origine Bancaria si riconfermano i maggiori investitori nell’economia domestica, con circa il 44% del patrimonio investito, sostenuto da un’esposizione nella banca conferitaria, in Cassa Depositi e Prestiti e Fondazione Con il Sud pari al 28,4%; seguono le Casse Privatizzate dei liberi professionisti, con il 18% circa, mentre si conferma modesta la quota investita nel Paese da parte di fondi pensione negoziali e preesistenti, che si fermano rispettivamente al 4,7% e al 3,11% del patrimonio.

La soluzione più semplice per far in modo che il TFR “circolante interno” alle aziende che alimenta soprattutto i fondi di natura contrattuale rientri nel circolo dell’economia reale – suggerisce Brambilla – è eliminare il fondo di tesoreria INPS che, dal 2007 al 2022, ha sottratto all’economia reale oltre 92,4 miliardi per finanziare la spesa corrente e lasciare il TFR alle imprese o ai fondi, ripristinando il fondo di garanzia istituito dal D. Lgs. N. 252/05 per facilitare il finanziamento delle PMI che versano il Trattamento di Fine Rapporto ai fondi pensione. Dal 2007 alla fine del 2021 ai fondi pensione sono confluiti circa 89,4 miliardi e di questi ne sono stati investiti in economia reale domestica meno della metà applicando le stime più favorevoli. Una situazione critica e preoccupante che ha ampie e negative ripercussioni sia sull’occupazione sia sulla produttività, contribuendo alla bassa crescita del nostro Paese».

Il “quiet quitting non è una fuga ma una forma di autodifesa

Luglio 17, 2025